2018年开始,港股成为众多餐饮品牌上市融资的首选地,我们既看到“老大哥”海底捞上市为中国餐饮行业资本化提振信心,也看到新派海伦斯、奈雪快速上市登岸获得青睐,更有低调巨头九毛九疫情之前惊险一跃,成功融资为自己渡过疫情备足粮草。

上市潮也伴随着资本对连锁餐饮的狂热追捧,数百起餐饮融资事件抢夺着人们的眼球。但无情的疫情狠狠的洗刷着行业中哪怕一丝浮躁,更多上市财报的披露也让我们更清醒的看到,什么才是餐饮经营的基本面。

本文我们将基于2021年全年及2022年一季度披露的港股餐饮上市公司的数据来一窥,中国头部餐饮企业疫情之下的真实生存状态。

2021年大部分港股餐饮上市餐饮企业的全年营收增幅比例都处于高位,这其中最主要的原因是2020年餐饮行业基本盘跌破4万亿, 而2021年餐饮行业迅速回暖,全年收入规模突破46895万亿,基本与2019年持平,全年同比增速18.6%。

海伦斯、九毛九、海底捞、奈雪、百胜、呷哺6家上市公司,2020-2021年收入同比增长:124.4%、54%、43.7%、40.5%、19.2%、12.7%,上述公司中仅有呷哺的增长未能跑赢大盘。

从总营收额的角度来说,2021年百胜总营收为628.2亿元、海底捞411.1亿元、呷哺呷哺61.5亿元、奈雪的茶43亿元、九毛九41.8亿元、海伦斯18.4亿元。

但高增长未能持续便被2022年的疫情打断,2022年3月餐饮行业平均营收大幅下降16.4%,再次回到2020年时的低迷状态。

整体上不难看出,港股餐饮巨头的生存情况相对乐观,2021年,限额以上餐饮企业收入为1.04万亿元,同比增长23.5%,是2019年同期的110.5%。也就是说用2021年18.6%的年同比增速做对比,头部餐饮企业基本都跑赢了大盘。

由此我们不难得出结论,如今的餐饮行业强者恒强的局面愈发明显,马太效应在疫情的催化下促使餐饮行业的连锁化率持续上涨,收入规模越发集中。

在开店策略上我们依然可以感受到巨头由于资金池更深、品牌势能更强,使得即使在疫情之下,大部分中大型连锁餐饮企业依然没有停止扩张步伐。

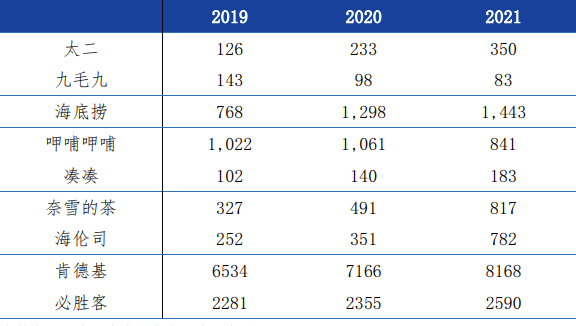

2021年,肯德基净增1002家门店、海伦斯净增431家门店、奈雪PRO店新增365家、必胜客新增235家、海底捞净增145家门店、太二新增117家。

仅九毛九和奈雪标准店净减少15家和39家。但由于整体九毛九集团的门店数呈现净增长,且多品牌策略凸显,及奈雪标准店门店虽然净减少,但主要原因为转型PRO门店,所以以上全部品牌的门店均为逆势增长。

呷哺呷哺则仍处于阵痛期,2021年全年同比净减少门店220家,门店总数下降为841家,凑凑则仅新开43家。整体呷哺集团的门店数呈现净减趋势。

这其中九毛九的转型策略值得关注。从整体上,九毛九旗下品牌的门店数处于净增长的趋势,九毛九品牌本身门店数已从2019年的143家快速下调至2021年的83家,但其副牌的开店速度明显加快,太二撑起了整个集团的开店规模,从2019年的126家快速暴涨至2021年的350家,且增长速度从2019年的年增61家到2021年年增117家,逐年递涨。同时,九毛九旗下的怂重庆火锅、赖美丽烤鱼的试水也接近完成,门店数分别为9家和2家,未来或成为九毛九集团的新增长动力。

△港股主要品牌2019-2021年门店数统计

对一个餐饮品牌的初探,除了研究品牌、品类本身,更多的就是门店数和盈利规模。但对于窥探餐饮经营情况而言,同店业绩是否增长与盈利模型是否优质才是最关键的衡量指标。这背后便是营运内功与盈利模型的优劣,显然看待一个餐饮品牌既要看规模更要拉出一家门店看同店与模型,高下立判就见分晓。

2021年,九毛九同店增长24.5%、海伦斯同店增长8.2%、必胜客同店增长7%、太二同店增长5.7%,可见虽然九毛九品牌本身持续关店,但同店增长、盈利效率不断爬升。

港股火锅领域集体在2021年跳水,海底捞同店下降10.2%、呷哺同店下降8.3%、凑凑同店下降0.9%。最后便是肯德基同店下降3%。

在净利润情况上,海伦斯、九毛九、百胜中国表现优异,2021年海伦斯、九毛九、百胜中国净利润分别为:1亿元、3.8亿元和33.5亿元。

净利润率则九毛九拔得头筹为9.1%、海伦斯为5.5%、百胜中国为5.3%。

△港股主要上市公司2019-2021年净利润情况

其它品牌包括海底捞、呷哺、奈雪,均为亏损状态,海底捞亏损41.6亿元、呷哺亏损2.9亿元、奈雪亏损1.5亿元。

以上我们基本可以看出,企业规模与扩张速度的排名并没有与盈利能力产生正相关关系。盈利能力强的企业未必大,大的企业盈利未必好,品牌势能强的企业也未见得可以持续保持增长。

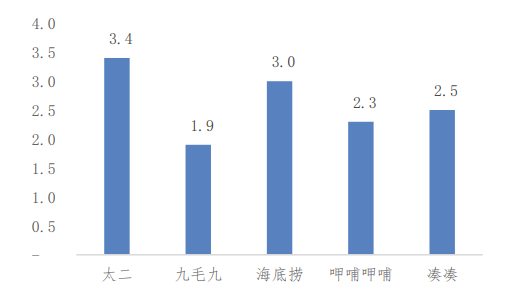

回归盈利模型,各家的坪效进一步反映了门店的盈利能力。

2021年,太二、海底捞、奈雪、凑凑、呷哺、海伦斯的单店坪效分别为:5万元/平米、4.4万元/平米、3.2万元/平米、2.4万元/平米、1.2万元/平米、1.1万元/平米。回溯2019年,太二与海底捞的坪效基本相当均为5.7万元/平米,但随着海底捞坪效的下降,太二实现了坪效的超越。

△主要港股餐饮品牌2021年翻台率统计

从坪毛利的角度而言,太二、海底捞、奈雪、凑凑、呷哺、海伦斯分别为:3.2万元、2.5万元、2.2万元、1.5万元、0.8万元、0.8万元。

图片来源:摄图网

图片来源:摄图网

显然,太二成了众多数据中的佼佼者,于是我决定扒出更多数据,来看看太二到底牛在哪儿。

品类成本优势:2021年鲈鱼与酸菜两项主要原材料成本持续下降,加之整体供应链效率的提升,九毛九集团2021年原材料成本率为36.8%,同比下降了1.7%。同期海底捞的成本率为:43.7%、呷哺的成本率为38.1%。

人力成本优势:相比海底捞人力成本占比36.2%、奈雪33.2%、呷哺29.8%,九毛九整体用工成本率为25.3%。

小店优势:与大品牌开大店相比,太二的门店平均面积仅为250平,加之门店盈利能力较强,其门店租金占比更低。财报显示,九毛九集团门店租金及折摊合计占比为16.1%。

△太二与海底捞门店一线门店基本数据

由此,太二一线门店经营利润率高达21.8%,甚至超过疫情之前的2019年的20.8%,远超其母品牌九毛九的12.9%、肯德基的14.9、奈雪的14.5%。

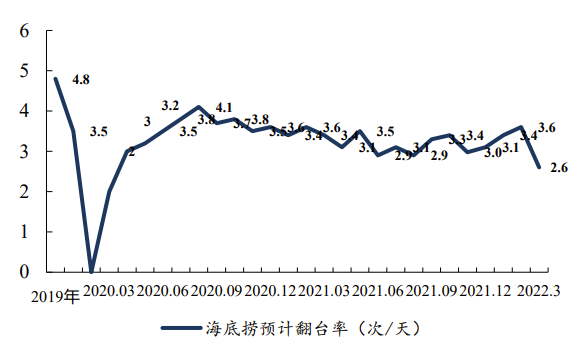

进入2022年3月,餐饮品牌再次受到疫情的沉重打击,海底捞的同店翻台下滑至2021年同期的70%,太二2022年3月其暂停营业的门店超过100家,收入仅为2021年同期的60%。海伦斯处境类似,收入也仅为2021年同期的66%,肯德基、必胜客同店销售也同比下滑9%和5%。各个品牌也都以各自的方式开始自救,一些方法或许可以被更多品牌借鉴。

海底捞—啄木鸟计划。2021年11月海底捞宣布,将在2021年12月31日前逐步关停300家左右的门店,约占总门店数的18.8%,其中部分门店暂时休整、择机重开,休整周期最长不超过2年。同时,以杨丽娟为首开始对海底捞经营队伍进行调整,包括恢复学习发展中心、恢复大区制度、持续传达双手改变命运的企业价值观。

九毛九—坚持多元业态。九毛九的策略以“稳健”为先,强调持续发力多元业态,以自身的多元应对万变的市场,同时建设新供应链中心,并继续与主要食材供应商以合营方式确保主要食材供给的稳定。

奈雪的茶—拓宽价格带。奈雪的改革主要在于升级门店、调整产品结构及控制人力成本。在产品结构方面,奈雪通过拓宽价格带触达更多消费者,推出9-19元的轻松系列每月上新。在人力降本方面,2022年3月奈雪开始试点自动排班,进一步柔化人力成本。同时,加速推出自动制茶机,降低门店人员数量、降低一线培训时间。

虽然我们对上述品牌进行了剖析,但是我们依然需要清醒的是,在港股上市的餐饮品牌是餐饮行业塔尖中的塔尖,是幸存者更是幸运儿。回归日常经营,我们很难用如上标准对标自己,也无法复刻这些品牌所经历的幸运与危机。

但抽丝剥茧,我们仍能感知到,在这一艰难的时期,回归门店、回归效率、苦练基本功,仍然是永恒不变的主题。

那些“活下来”的品牌并非持续占据品类机遇、并非总能获得资本青睐,更非每个决策都是正确的。但它们的基本面依然扎实、抗压。这背后是不断升级模型、不断优化产品、不断提升效率的长期主义坚持,最终做到,从遇变则变,变为“预”变则变。

可以肯定的说:势不在,内功与耐力就是最关键的决胜因素,也是品牌长期主义的根本遵循。

如今

吃红利碰机遇的时代一去不复返

吃苦就能翻身的时代一去不复返

冒险就会成功的时代一去不复返

我们很难靠简单的“机会”来坐等回血,真正需要的是去除内心的焦虑,回到基本面,一针一线的编织长期主义的蓝图。

此刻,我们不应为一时的成功喝彩也不要为一时的失利唏嘘,我们应该学会穿越周期看待人和事,拉长时间轴、保持耐心坚守最底层的动能与基本面。

本文转载自勺子课堂,作者:宋宣